|

EN BREF

|

L’assurance complémentaire retraite est un sujet crucial pour quiconque souhaite préparer sereinement l’avenir financier qui l’attend. Elle représente un soutien essentiel en plus de la retraite de base, permettant de garantir un niveau de vie adéquat une fois arrivé à l’âge de la retraite. En France, ce système repose sur le principe de la répartition et de la solidarité entre les générations. Il est donc indispensable de comprendre non seulement ses avantages, tels que l’accumulation de points de retraite et l’absence de charges sociales, mais aussi son fonctionnement, pour en tirer tous les bénéfices possibles. Dans ce contexte, une meilleure connaissance de l’assurance complémentaire retraite peut faire une différence significative dans la préparation de votre avenir financier.

L’assurance complémentaire retraite est un élément crucial du système de retraite français, offrant un soutien financier supplémentaire à la retraite de base. En connaissant son fonctionnement et ses multiples avantages, il devient plus aisé de préparer sa retraite sereinement. Cependant, il est également important de considérer certains inconvénients qui peuvent influencer le choix d’une telle assurance. Cet article vous propose une analyse détaillée de cette couverture.

Avantages

La première avantage de l’assurance complémentaire retraite réside dans le fait qu’elle permet d’obtenir une pension supplémentaire. En effet, cette couverture offre une rente en sus de la pension de base, garantissant ainsi un revenu plus confortable lors des années de retraite. C’est une manière efficace de compenser la diminution des revenus subie par de nombreux retraités.

De plus, l’assurance complémentaire est généralement exonérée de charges sociales, ce qui en fait une opportunité financière appréciable. Cela signifie que les montants perçus ne sont pas soumis aux contributions habituelles, permettant ainsi une maximisation des gains.

Un autre point positif est la revalorisation annuelle des rentes. Cela permet à votre pension complémentaire de rester alignée sur le coût de la vie, garantissant ainsi un meilleur maintien de votre pouvoir d’achat au fil des ans. Cette sécurité financière est particulièrement importante, compte tenu des fluctuations économiques.

Mutuelle MGC : guide complet pour les habitants du 13ème arrondissement de Paris

EN BREF Contact par téléphone pour adhérents : 01 40 78 06 91 Contact par téléphone pour non-adhérents : 01 40 78 57 10 Service client disponible du lundi au vendredi, de 9h00 à 17h30 Réclamations à envoyer par e-mail…

Inconvénients

Malgré ces nombreux avantages, l’assurance complémentaire retraite a également ses inconvénients. Tout d’abord, il est nécessaire de se rappeler que ces contrats impliquent des cotisations supplémentaires. Selon le niveau de couverture choisi, cela peut représenter une charge financière non négligeable, particulièrement pour les personnes dont les revenus sont déjà limités.

Un autre inconvénient serait que la liquidation de la retraite complémentaire peut parfois s’avérer complexe. Les modalités de versement, de cumul avec d’autres pensions ou encore les conditions de départ à la retraite peuvent être sujettes à des exceptions ou des règles spécifiques, rendant le système moins intuitif pour certains assurés.

Enfin, il faut prendre en compte que les rendements de l’assurance complémentaire peuvent varier considérablement en fonction des prestations choisies, ce qui peut rendre difficile la prévision des montants futurs. Il est donc essentiel de bien se renseigner et d’analyser les options disponibles avant de s’engager.

En conclusion, comprendre l’assurance complémentaire retraite nécessite un examen attentif de ses avantages et inconvénients. En pesant ces éléments, chacun peut mieux anticiper son avenir et prendre des décisions éclairées concernant sa sécurité financière.

Dans un contexte économique où la retraite de base peut ne pas suffire à maintenir un niveau de vie confortable, l’assurance complémentaire retraite se présente comme une solution incontournable. Cet article a pour objectif de vous éclairer sur les avantages liés à cette assurance ainsi que son fonctionnement. Vous découvrirez pourquoi il est essentiel d’anticiper et de s’informer sur ce dispositif pour garantir un avenir financier serein.

Groupama mutuelle : tout ce qu’il faut savoir sur ses offres et garanties

EN BREF Groupama : Leader dans le secteur des mutuelles. Offres variées pour particuliers et professionnels. Garanties adaptées à chaque besoin : santé, auto, habitation, etc. Services en ligne pour une gestion simplifiée des contrats. Conseils personnalisés pour une couverture…

Les avantages de l’assurance complémentaire retraite

La retraite complémentaire offre plusieurs avantages qui méritent d’être soulignés. En premier lieu, elle permet de bénéficier d’une pension complémentaire à taux plein, venant s’ajouter à la pension de base. Cet aspect est crucial pour assurer un revenu plus confortable dès le départ à la retraite.

De plus, l’assurance complémentaire retraite est souvent exonérée de charges sociales, offrant ainsi une opportunité d’économiser sur les prélèvements obligatoires. Par ailleurs, elle est cumulable avec d’autres pensions, ce qui permet d’obtenir un revenu total plus élevé et de réduire l’impact d’éventuelles pertes de revenus.

Generali mutuelle entreprise : tout ce qu’il faut savoir pour protéger vos employés

EN BREF Generali : acteur clé en matière de mutuelle d’entreprise. Obligation légale pour les employeurs depuis 2016 de proposer une couverture santé. Avantages pour les salariés : meilleure protection, tarifs avantageux grâce à la mutualisation. Avantages pour les employeurs…

Le fonctionnement de l’assurance complémentaire retraite

Pour comprendre le fonctionnement de l’assurance complémentaire retraite, il est essentiel de saisir le système de cotisations qui s’y applique. À chaque période de travail, des cotisations sont prélevées sur les salaires. Ces cotisations permettent d’accumuler des points de retraite, qui détermineront le montant de la pension complémentaire à l’âge de la retraite.

Chaque année, les points de retraite peuvent être revalorisés afin de suivre le coût de la vie, garantissant ainsi que le pouvoir d’achat des retraités ne diminue pas avec le temps. Anticiper et bien comprendre ce système est fondamental pour préparer sereinement sa retraite et sécuriser son niveau de revenu futur.

Quelle est la meilleure mutuelle pour bénéficier d’une couverture dentaire optimale ?

EN BREF Analyse des contrats de mutuelle santé pour couverture dentaire. Présentation des meilleures mutuelles en 2025 pour les soins dentaires. Comparaison des tarifs et des garanties proposées par chaque mutuelle. Importance de comprendre les remboursements de la Sécurité sociale.…

Comment optimiser votre assurance complémentaire retraite

Pour tirer le meilleur parti de votre assurance complémentaire retraite, il est conseillé de bien gérer vos cotisations. In fine, le choix de cette assurance est un véritable acte de prévoyance pour votre avenir financier. Découvrez toutes les astuces disponibles pour optimiser votre revenu de retraite en consultant des guides spécialisés.

Enfin, n’hésitez pas à consulter des plateformes de comparaison et des conseils d’experts pour bien choisir votre contrat, en tenant compte des éléments clés qui pourraient influencer vos droits, tels que votre parcours professionnel et les éventualités qui s’appliquent à votre situation personnelle.

Pour en savoir plus, consultez des ressources supplémentaires, par exemple, ici ou ici.

L’assurance complémentaire retraite est un élément fondamental pour garantir un revenu suffisant à la retraite. Elle a pour but d’offrir une pension supplémentaire à celle du régime de base, profitant ainsi d’une meilleure sécurité financière. Dans cet article, nous explorerons les avantages de ce système, son fonctionnement, ainsi que quelques conseils pratiques pour bien s’y préparer.

Mgc : tout savoir sur la mutuelle et son tableau de garantie

EN BREF Mgc : Présentation de cette mutuelle spécifique. Tableau de garantie : Explication des couvertures proposées. Avantages : Points forts de la mutuelle Mgc. Coûts : Informations sur les tarifs et les options disponibles. Conditions : Critères d’éligibilité et…

Les avantages de l’assurance complémentaire retraite

L’assurance complémentaire retraite présente de nombreux avantages. Elle permet principalement de bénéficier d’une pension complémentaire qui s’ajoute à la pension de base. Cela peut se traduire par un revenu plus confortable, ce qui est essentiel pour maintenir un niveau de vie satisfaisant lors de la retraite.

De plus, les cotisations versées sont souvent exonérées de charges sociales, ce qui en fait un choix financièrement avantageux. Il est également possible de cumuler cette pension complémentaire avec d’autres types de pensions, offrant ainsi une plus grande flexibilité financière aux retraités.

Comprendre la carte tiers payant de la Macif : avantages et fonctionnement

EN BREF Définition de la carte tiers payant de la Macif Avantages : Simplification des démarches, économies financières, absence d’avance de frais Fonctionnement : Utilisation chez les professionnels de santé, modalités d’activation, conditions d’éligibilité Comparaison avec d’autres mutuelles Exemples de…

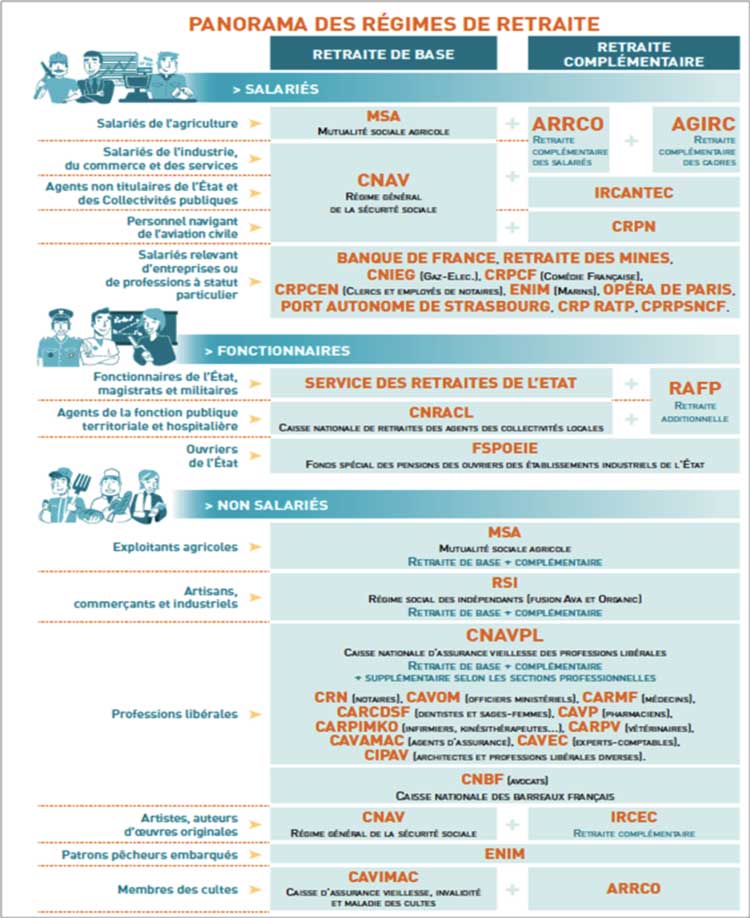

Fonctionnement de l’assurance complémentaire retraite

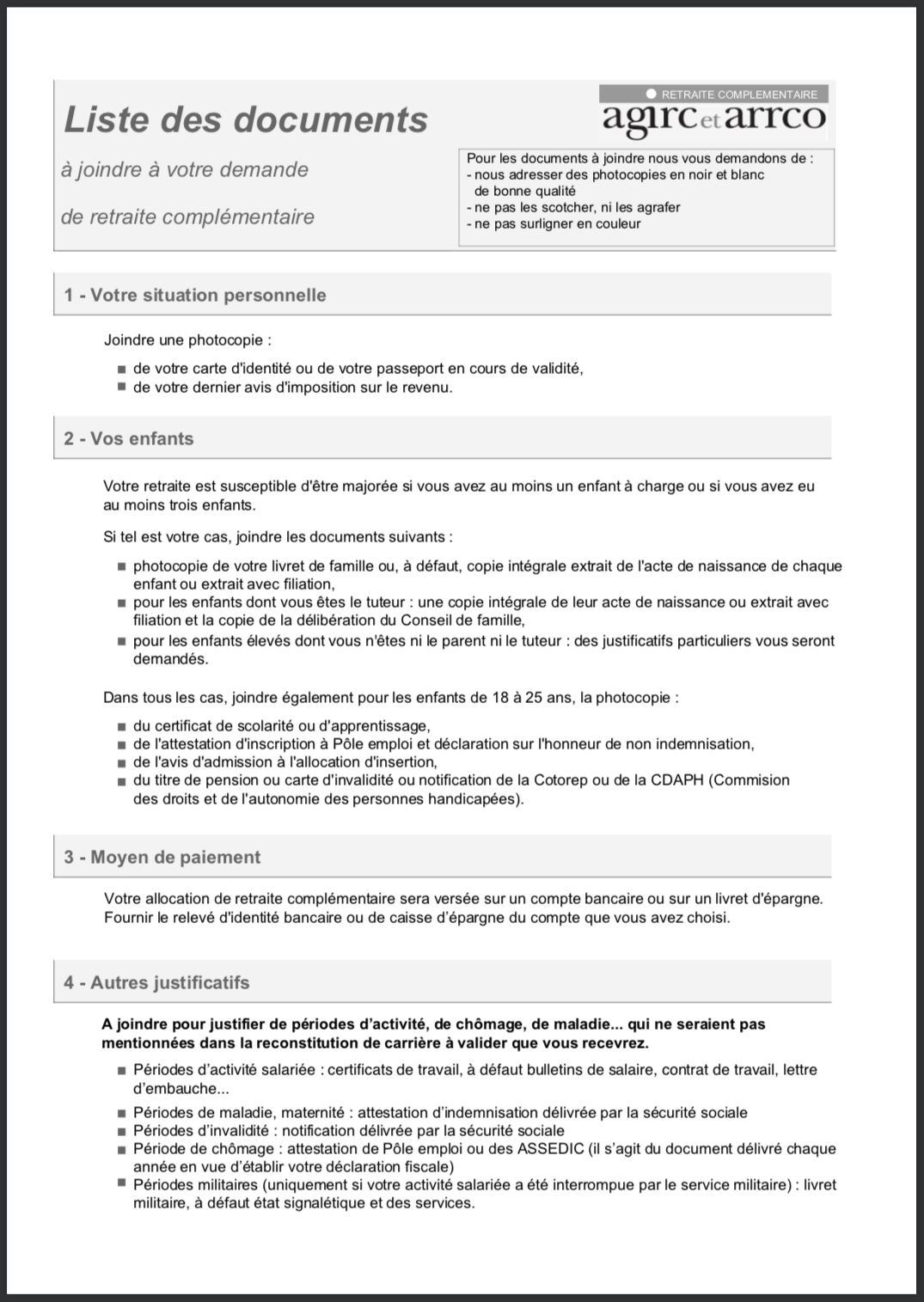

Le fonctionnement de l’assurance complémentaire repose sur un système de cotisations prélevées sur les salaires des actifs. Ces cotisations permettent d’accumuler des points de retraite, qui détermineront le montant de la pension complémentaire au moment de la retraite. La retraite complémentaire est gérée par des régimes spécifiques, comme l’Agirc-Arrco, qui est le principal régime pour les salariés du secteur privé en France.

Il est crucial de comprendre comment ces points de retraite sont calculés, car cela influencera directement votre revenu à la retraite. Les points sont revalorisés chaque année, ce qui permet de mieux suivre l’évolution du coût de la vie. Cela souligne l’importance de commencer à anticiper sa retraite le plus tôt possible.

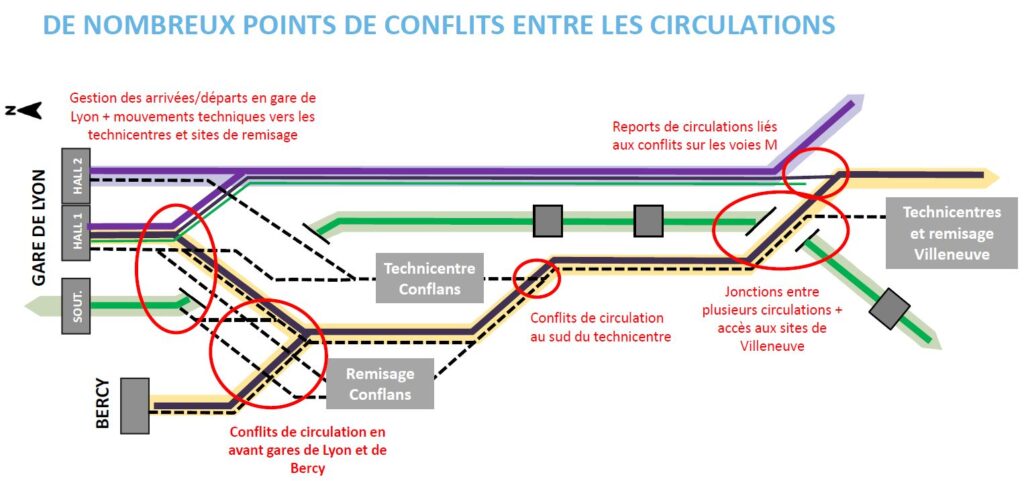

MGC SNCF : informations essentielles sur la gestion des conflits

EN BREF Tradition de confrontation sociale à la SNCF, notamment avec la CGT et SUD-Rail. Direction pyramidale perçue comme rigide, freinant le dialogue social. Gouvernement technocratique évitant le recours aux corps intermédiaires. Reformulation des statuts et du cadre social en…

Astuces pour optimiser votre assurance complémentaire retraite

Pour maximiser les bénéfices de l’assurance complémentaire retraite, il existe quelques astuces à considérer. Premièrement, il est conseillé de bien suivre sa carrière professionnelle en s’assurant que toutes les cotisations sont correctement enregistrées. Vous pouvez vérifier cela grâce à votre compte individuel ouvert par l’Assurance retraite ou la Mutualité sociale agricole.

Ensuite, pensez à diversifier vos sources de revenu à la retraite. En plus de l’assurance complémentaire, explorez d’autres options telles que l’assurance-vie ou les épargnes retraite pour optimiser vos finances. Enfin, pour davantage d’informations et d’outils de simulation, consultez des ressources en ligne comme Jobba.fr ou Maviedesenior.com.

Enfin, une bonne gestion de votre assurance complémentaire santé, comme la complémentaire santé solidaire, peut également être bénéfique. Pour découvrir les meilleures options de couverture, référez-vous à des guides pratiques comme celui proposé par Macif ou aux conseils pour choisir une complémentaire santé pas chère.

L’importance de bien choisir son assurance santé

EN BREF Choix d’assurance santé essentiel pour couvrir les dépenses médicales. Types d’assurance : individuelle, mutuelle, collective, internationale. Assurances individuelles : couvertures variées selon les besoins. Mutuelles santé : approche solidaire et responsable. Assurance santé collective : coûts partagés avec…

Comparatif des Options de Retraite Complémentaire

| Critères | Détails |

| Nature des cotisations | Prélevées sur les salaires, variable selon le profil professionnel. |

| Accumulation de points | Chaque tranche de cotisation permet d’obtenir des points de retraite. |

| Pension complémentaire | Augmente le montant total de la retraite versée. |

| Exonération des charges sociales | Rend la retraite complémentaire plus avantageuse fiscalement. |

| Cumul avec d’autres revenus | Possibilité de cumuler avec la retraite de base sans restriction. |

| Revalorisation annuelle | Les points de retraite peuvent être revalorisés pour suivre l’inflation. |

| Anticipation | Une bonne compréhension du système permet de planifier efficacement sa retraite. |

| Fonctionnement | Système de répartition basé sur la solidarité intergénérationnelle. |

Témoignages sur l’assurance complémentaire retraite : avantages et fonctionnement

De nombreux travailleurs, lorsqu’ils se préoccupent de leur avenir, se rendent compte de l’importance de l’assurance complémentaire retraite. Marie, salariée depuis plus de 20 ans, témoigne : « Je ne pensais pas qu’une complémentaire pourrait avoir un impact aussi significatif sur mes revenus à la retraite. Grâce à l’Agirc-Arrco, je vais pouvoir bénéficier d’une pension complémentaire qui va vraiment améliorer mon confort de vie. » Cette prise de conscience précoce est essentielle, car elle permet de mieux anticiper les besoins futurs.

Jean, jeune actif, partage également son expérience : « À mes débuts, je ne voyais pas l’intérêt de cotiser à la retraite complémentaire. Mais au fil des années, j’ai compris que chaque point compte. Les ajustements annuels en fonction du coût de la vie me donnent confiance. Je sais que ma retraite ne sera pas figée et que je pourrais bénéficier d’une revalorisation des points. » Un aspect que beaucoup sous-estiment, mais qui a une importance cruciale dans le calcul de la pension.

Lucie, qui a récemment consulté un conseiller financier, a également pris conscience des avantages : « J’ai découvert que la pension de base ne serait pas suffisante pour maintenir mon niveau de vie. L’assurance complémentaire est donc devenue une évidence. Les cotisations prélevées sur mon salaire sont, certes, un investissement, mais c’est un investissement dans mon futur. » Ce témoignage illustre le fait que comprendre le fonctionnement d’un tel système est vital pour une préparation sereine à la retraite.

Enfin, François, retraité depuis deux ans, abonde dans ce sens : « Lorsque je recevais mes premiers relevés de pension, j’ai été agréablement surpris de constater que ma complémentaire me permettait de mieux vivre. Je n’aurais jamais cru que ces cotisations supplémentaires durant ma carrière seraient si bénéfiques. » L’expérience de François met en lumière l’importance de la solidarité entre générations dans le système de retraite français, qui repose sur le principe de répartition.

Comprendre l’assurance complémentaire retraite

L’assurance complémentaire retraite est un élément clé du système de retraite en France. Elle permet d’ajouter un revenu supplémentaire à la pension de base, en améliorant le pouvoir d’achat des retraités. Cet article explique les avantages et le fonctionnement de cette assurance, afin d’aider chacun à mieux anticiper financièrement sa retraite.

Le fonctionnement de l’assurance complémentaire retraite

L’assurance complémentaire retraite repose sur un système de cotisations prélevées sur les salaires. Ces cotisations permettent d’accumuler des points de retraite, qui détermineront le montant de la pension complémentaire une fois l’âge de la retraite atteint. Dans le cadre de ce système, chaque employé participe activement à la constitution de son revenu futur, en versant des cotisations tout au long de sa carrière.

Dès le premier emploi, un compte individuel est ouvert, retraçant les rémunérations et les cotisations versées. Il est donc important de garder une trace de ces informations, car elles seront essentielles lors du calcul de la retraite complémentaire. Le montant de la pension est généralement basé sur le nombre de points accumulés, chaque point représentant une valeur financière définie par les organismes de retraite complémentaires.

Les avantages de l’assurance complémentaire retraite

Les bénéfices d’une assurance complémentaire retraite sont multiples. Tout d’abord, elle permet de recevoir une pension complémentaire qui vient s’ajouter à la retraite de base, offrant ainsi un revenu plus confortable pour faire face aux dépenses de la vie quotidienne. Avec l’augmentation du coût de la vie, ce complément devient primordial pour maintenir un niveau de vie décent à la retraite.

Un autre avantage non négligeable est que les cotisations versées pour la retraite complémentaire sont exonérées de charges sociales, ce qui représente une économie significative pour les travailleurs. De plus, une fois à la retraite, les pensions complémentaires sont généralement cumulables avec d’autres types de pensions, et ce, sans aucune pénalité, permettant ainsi de maximiser les ressources financières.

L’importance de l’anticipation

Anticiper sa retraite est crucial. Comprendre le mécanisme de l’assurance complémentaire permet d’optimiser ses cotisations et de maximiser le montant de la pension complémentaire. Il est judicieux de commencer à cotiser dès le début de sa carrière, car cela permet de capitaliser sur les intérêts et d’accroître progressivement le montant des points accumulés.

De plus, certaines options peuvent être envisagées pour augmenter ses droits. Par exemple, il est possible de réaliser des versements volontaires supplémentaires pour acquérir des points complémentaires. Cette stratégie peut être particulièrement avantageuse pour ceux qui souhaitent renforcer leur sécurité financière à la retraite.

Les exceptions et points à considérer

Il est également important de se familiariser avec les exceptions qui peuvent s’appliquer. Par exemple, le système de retraite complémentaire peut comporter des règles spécifiques pour certaines professions ou en cas de périodes de chômage. S’informer sur ces différentes situations aidera chacun à mieux comprendre ses droits et obligations, et à éviter les désagréments à l’approche de la retraite.

En résumé, l’assurance complémentaire retraite est un pilier essentiel du système de retraite en France. Elle offre de nombreux avantages qui permettent d’assurer un revenu supplémentaire pour profiter pleinement de cette nouvelle vie. En comprenant son fonctionnement et en anticipant correctement, il est possible de construire une retraite sereine et confortable.

La retraite complémentaire joue un rôle majeur dans le paysage financier des salariés du secteur privé en France. Elle sert de soutien supplémentaire à la retraite de base, et son importance ne doit pas être sous-estimée. En effet, avec le système de répartition et de solidarité qui le caractérise, chaque cotisant contribue à la richesse collective, assurant ainsi des pensions à ses aînés tout en se constituant un capital pour l’avenir.

Les avantages de ce système sont multiples. Premièrement, la retraite complémentaire permet de bénéficier d’une pension exonérée de charges sociales, représentant un revenu net plus intéressant pour les retraités. De plus, ce dispositif est cumulable avec d’autres pensions, offrant ainsi la possibilité d’augmenter substantiellement son revenu à la retraite. La revalorisation des points annuels est également un atout, permettant à ces pensions de suivre l’évolution du coût de la vie.

Pour tirer pleinement parti de l’assurance complémentaire, comprendre son fonctionnement et anticiper sont essentiels. Dès le premier emploi, un compte individuel est ouvert, où sont retracées toutes les cotisations et points accumulés. Cela permet à chaque individu de suivre l’évolution de ses droits et de mieux planifier sa retraite. Il est donc recommandé de s’informer régulièrement sur les modalités de versement et les calculs des points, afin d’optimiser ses revenus de retraite.

Ainsi, en intégrant cette connaissance sur l’assurance complémentaire retraite, chacun peut s’assurer d’une préparation adéquate pour affronter sereinement les défis financiers de la retraite.

FAQ : Comprendre l’assurance complémentaire retraite

Qu’est-ce que l’assurance complémentaire retraite ? L’assurance complémentaire retraite est un dispositif qui permet de renforcer ses revenus de retraite en bénéficiant d’une pension supplémentaire en plus de la retraite de base.

Quels sont les avantages de l’assurance complémentaire retraite ? Les avantages incluent une pension additionnelle à taux plein, l’exonération de charges sociales, et la possibilité de cumul avec d’autres pensions.

Comment fonctionne l’assurance complémentaire retraite ? Ce système repose sur des cotisations prélevées sur les salaires, permettant d’accumuler des points qui détermineront le montant de la pension complémentaire.

Quels sont les principaux critères de calcul de la pension complémentaire ? Le montant de la pension complémentaire est calculé en fonction du nombre de points acquis, de la valeur du point ainsi que des règles de revalorisation en fonction de l’inflation.

Est-il possible de perdre des droits à la retraite complémentaire ? Oui, certaines situations, telles que des périodes de chômage prolongé ou une interruption de la carrière, peuvent influencer le nombre de points acquis et, par conséquent, réduire les droits à la retraite complémentaire.

Comment peut-on anticiper sa retraite complémentaire ? Il est essentiel de se renseigner dès le début de sa carrière professionnelle sur les modalités du système, de faire des simulations et de vérifier régulièrement l’état de ses droits et cotisations.

Quelles sont les exceptions qui peuvent s’appliquer à l’assurance complémentaire retraite ? Certaines exceptions, comme les interruptions de carrière pour congés sabbatiques ou parental, peuvent impacter le calcul des points et doivent être soigneusement considérées.